Penggunaan satu indikator dalam trading adalah hal yang biasa dan sah saja dilakukan oleh para trader. Namun alangkah baiknya apabila kita juga menerapkan gabungan beberapa indikator dengan maksud dan tujuan agar bisa memperoleh sinyal yang lebih akurat.

Dalam trading penguasaan akan fundamental memang perlu akan tetapi jangan lupa untuk memahami Analisa teknikal agar kita mengetahu kapan untuk melakukan entry point. Untuk memahami hal tersebut maka pengetahuan dan pemahaman akan indikator sangat dibutuhkan dalam hal tersebut. Walalupun sangat sulit akan tetapi indikator yang digunakan bisa membantu kita semua untuk memperoleh sinyal yang tepat dalam bertrading.

Konten Artikel

Pada artikel kali ini kita akan membahas tentang perbedaan yang utama antara Indikator Relative Strength Index (RSI) dan Stochastic dalam sisi penggunaannya dimana dengan mengetahui perbedaan tersebut diharapkan kita bisa mengetahui penggunaan yang benar dari indikator tersebut sehingga bisa memperoleh hasil yang maksimal dalam trading.

Pengantar dan Struktur RSI (Relative Strength Index)

Relative Strength Index (RSI) adalah salah satu indikator oscillator yang sangat populer dan cukup handal dalam trading. Pada tahun 1978, J Welles Wilder memfokuskan pelatihan analitisnya pada perdagangan teknikal. Ia memulai karir finansialnya pada real estate pada tahun 1960-an.

RSI (Relative Strength Index) adalah indikator teknikal yang dipergunakan untuk mengukur besarnya perubahan harga dalam periode tertentu serta menganalisa apakah kondisi di pasar sudah mencapai jenuh jual (oversold) atau jenuh beli (overbought). Indikator RSI terutama digunakan untuk mengidentifikasi level oversold dan overbought sebuah aset investasi, tetapi juga dapat dipakai sebagai penanda munculnya peluang trading. RSI termasuk indikator teknikal tipe Oscillator yang bersifat leading (mendahului pergerakan harga).

RSI merupakan osilator momentum yang mengukur kecepatan dan besarnya pergerakan harga. Ini adalah garis dinamis yang bergerak dalam skala dari 0 hingga 100. Indikator membandingkan harga penutupan saat ini dan candlestick sebelumnya, yang menunjukkan kekuatan tren.

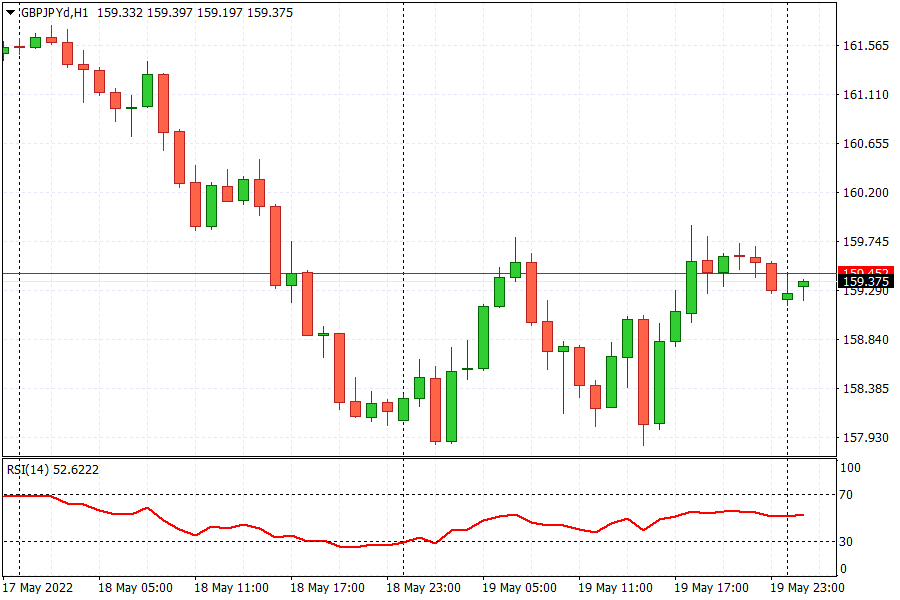

Gambar 1 – RSI (Relative Strength Index)

Dalam menghitung nilai indikator RSI, terdapat beberapa komponen yang harus dihitung terlebih dahulu. Komponen tersebut adalah RS, Rata-rata peningkatan, dan Rata-rata penurunan. Jika menggunakan periode standar dari Wilder, maka rumus menghitungnya adalah:

RSI = 100 – (100 / (1 + U / D))

dimana:

U — rata-rata jumlah perubahan harga positif;

D — rata-rata jumlah perubahan harga positif.

Agar dapat mempelajari Indikator RSI secara lengkap, maka Anda bisa membaca artikel sebelumnya yang telah kami tulis dan diharapkan bisa memberikan Pengantar serta penjelasan yang lebih lengkap tentang Indikator RSI (baca: Penggunaan Indikator Relative Strength Index (RSI) Dalam Trading).

Pengantar dan Struktur Stochastic

Indikator Stochastic Oscillator merupakan salah satu indikator yang digunakan para trader sebagai petunjuk kapan waktu yang tepat untuk menjual atau membeli. Bisa dibilang bahwa indikator ini tidak mampu mendapatkan akurasi hingga 100%. Akan tetapi sebagai seorang trader, kita bisa mengkombinasikan dengan indikator lain agar mendapatkan akurasi mencapai 100%.

Jika dilihat dari sejarahnya indikator ini merupakan salah satu jenis indikator oscillator yang diciptakan oleh George Lane dan mulai diperkenalkan pada akhir tahun 1950-an. Stochastic termasuk indikator pertama yang digunakan para analis untuk memprediksi arah pergerakan harga.

Dengan menggunakan skala untuk mengukur besarnya perubahan antara harga penutupan pada satu periode ke periode berikutnya, maka indikator Stochastic dapat memberikan prediksi kemungkinan pergerakan arah trend yang sedang berlangsung. Oleh karena itu dengan mengacu pada skala tersebut, trader bisa melihat sinyal trading yang diberikan indikator Stochastic.

Pada Indikator Stochastic terdapat empat variabel yang digunakan untuk perhitungan Stochastic dalam trading:

- Periode %K. Ini adalah jumlah periode waktu yang digunakan dalam perhitungan stochastic.

- Periode lambat %K. Nilai ini mengontrol pemulusan secara internal %K. Nilai 1 dianggap sebagai stokastik cepat; nilai 3 dianggap sebagai stokastik yang lambat.

- Periode %D. Ini adalah jumlah periode waktu yang digunakan ketika menghitung rata-rata pergerakan %K.

- Metode %D. Metode yang digunakan untuk menghitung %D (Exponential, Simple, Smoothed atau Weighted).

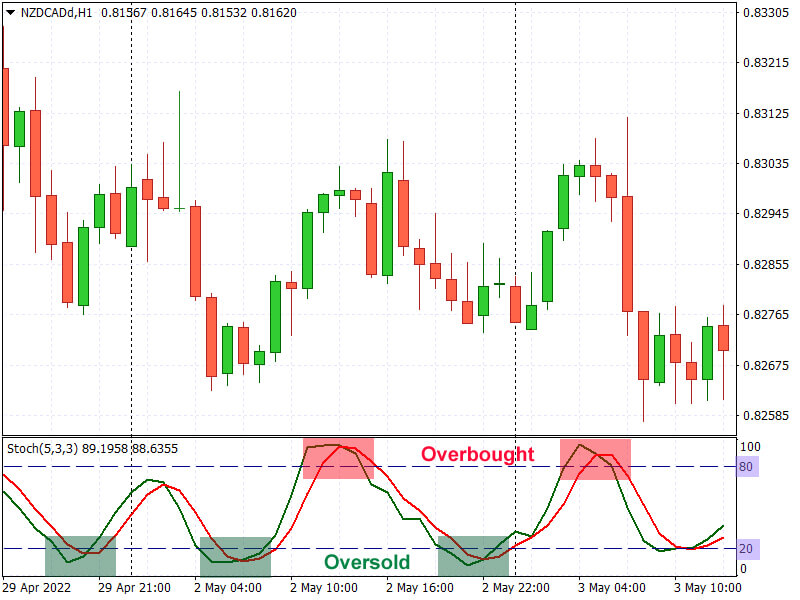

Gambar 2 – Stochastic

Untuk bisa melihat lagi Indikator Stochastic, anda bisa membaca di artikel sebelumnya dimana disana membahas secara lengkap Indikator Stochastic (baca: Penggunaan dan Fungsi Indikator Stochastic dalam Trading) dan fungsi utama dari Stochastic di jelaskan dengan jelas dalam sebah strategi (baca: Penjabaran 3 Fungsi Utama Indikator Stochastic).

Hubungan Indikator RSI Dan Stochastic

Dari uraian singkat tentang tentang dua indikator diatas maka kita bisa menarik suatu kesimpulan bahwa kedua indikator ini pada prinsipnya mempunyai fungsi yang sama, yaitu RSI dan Stochastic. Walaupun kedua indikator ini digunakan untuk mengidentifikasi keadaan overbought dan oversold, akan tetapi harus disesuaikan dengan keadaan pasar.

Range yang dimiliki oleh RSI adalah 0 hingga 100. Dimana RSI dengan level di atas 70 menandakan bahwa market sedang dalam keadaan overbought, sementara RSI di bawah level 30 diasumsikan oversold. Akan tetapi bukan berarti harga akan berbalik arah jika nilai RSI berada pada 2 nilai ekstrim tersebut.

Pergerakan RSI, ada batasan interpretasi yang biasa dijadikan acuan kondisi trend. Hal tersebut berada pada level 50. Apabila situasi dimana RSI berada di antara 50-70, maka dipastikan bahwa harga akan bergerak dengan trend positif (Uptrend). Begitupun sebaliknya, jika harga masih berada di antara 30-50, harga akan bergerak dengan tren negatif (Downtrend).

Sedangkan untuk indikator Stochastics, indikator ini dapat memberikan identifikasi reversal lebih tepat. Memiliki range nilai antara 0-100 sama seperti RSI, akan tetapi Stochastic menggunakan acuan level 20-80. Nilai Stochastic di atas level 80 menandakan overbought, sehingga ada kecenderungan harga mengalami reversal Bearish.

Sebaliknya apabila harga berada di bawah level 20, atau disebut sebagai level oversold, maka harga biasanya akan berbalik ke atas (Bullish Reversal). Akan tetapi, nilai Stochastic bisa tetap berada pada area ekstremnya (overbought atau oversold) ketika pasar sedang trending. Hal ini karena harga akan selalu ditutup dekat dengan level tertingginya (untuk Uptrend), atau level terendahnya (untuk Downtrend).

Perbedaan antara kedua indikator di atas dapat dapat dilihat pada chart berikut ini:

Gambar 3 – Perbandingan RSI dan Stochastic

Dari penjelasan di atas, maka disimpulkan bahwa Indikator RSI akan lebih akurat jika diterapkan pada kondisi pasar yang sedang trending jika dibandingkan dengan Stochastic, tapi dengan syarat bahwa kita hanya menggunakan level 50 sebagai pendeteksi arah trend, dan mengabaikan fungsi level-level overbought dan oversold. Sedangkan indikator Stochastic akan lebih akurat untuk kondisi pasar yang sideways atau ranging.

Indikator RSI sering digunakan pada time frame rendah untuk mengetahui kecepatan perubahan harga dan kecenderungan tren dalam jangka pendek, sementara Stochastic umumnya digunakan oleh swing trader untuk mengidentifikasi momentum pada jangka menengah-panjang.

Kesimpulan

Penggunaan satu indikator dalam trading adalah hal yang biasa dan sah saja dilakukan oleh para trader. Namun alangkah baiknya apabila kita juga menerapkan gabungan beberapa indikator dengan maksud dan tujuan agar bisa memperoleh sinyal yang lebih akurat. Penggunaan Indikator RSI akan lebih akurat jika diterapkan pada kondisi pasar yang sedang trending sebaliknya indikator Stochastic akan lebih akurat untuk kondisi pasar yang sideways atau ranging.

Selain itu indikator RSI sering digunakan pada time frame rendah untuk mengetahui kecepatan perubahan harga dan kecenderungan tren dalam jangka pendek, sementara Stochastic umumnya digunakan oleh swing trader untuk mengidentifikasi momentum pada jangka menengah-panjang. Demikian penjelasan singkat yang bisa disajikan untuk Anda, semoga artikel tentang Perbedaan Utama Indikator RSI dan Stochastic bermanfaat untuk kita semua.